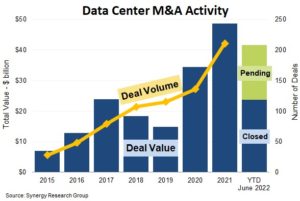

Novos dados do Synergy Research Group mostram que 87 transações de fusões e aquisições orientadas a data centers foram fechadas nos primeiros seis meses do ano com um valor agregado de US$ 24 bilhões, enquanto há US$ 18 bilhões adicionais de transações pendentes no pipeline que foram acordadas, mas ainda não fecharam oficialmente, a maioria dos quais deve fechar antes do final do ano.

Depois de adicionar o fluxo regular de transações que acontecem com pouca antecedência, 2022 está se preparando para corresponder aos níveis recordes de atividade de M&A que foram vistos no ano passado.

A Synergy registrou 209 negócios fechados em 2021 com um valor agregado de mais de US$ 48 bilhões, 41% acima do total de US$ 34 bilhões de 2020, que foi um ano recorde na época. Uma tendência notável na indústria tem sido o recente influxo de fundos privados. No período 2015-2018, os compradores de private equity representaram 42% do valor do negócio. De 2019 a 2021, à medida que o nível geral da atividade de fusões e aquisições aumentou, a participação de private equity no valor total do negócio aumentou para 65%, enquanto no primeiro semestre de 2022 a participação de private equity saltou para mais de 90%.

Os destaques deste ano foram a aquisição de US$ 15 bilhões da CyrusOne pelas empresas de investimento KKR e Global Investment Partners, e a aquisição pendente do Switch pela DigitalBridge por US$ 11 bilhões. Os destaques de 2021 foram as aquisições da CoreSite e da QTS, cada uma por cerca de US$ 10 bilhões. Esses negócios representam as quatro aquisições de maior valor que o setor já viu. Todas as quatro empresas adquiridas figuram no ranking mundial das 15 maiores operadoras de colocation, enquanto estão classificadas de três a seis no mercado dos EUA, atrás apenas da Equinix e da Digital Realty. Antes dessas quatro transações recordes, os maiores acordos de fusões e aquisições de data centers foram a aquisição da Interxion pela Digital Realty por US$ 8,4 bilhões, a aquisição da DuPont Fabros pela Digital Realty por US$ 7,6 bilhões, a aquisição da Telecity pela Equinix por US$ 3,8 bilhões, a aquisição da Equinix dos data centers da Verizon por US$ 3,6 bilhões e a aquisição da Global Switch pelo Jiangsu Shagang Group da China, que acabou sendo avaliada em mais de US$ 8 bilhões em transações que se estenderam por três anos. Além desses mega acordos, alguns dos mais notáveis ????adquirentes em série foram Equinix, Digital Realty, EQT, DigitalBridge/Vantage, CyrusOne, GDS, GI Partners, Keppel, Macquarie, Mapletree e NTT.

"Há uma demanda cada vez maior por capacidade de data center, impulsionada por mercados de nuvem em rápido crescimento, expansão agressiva de redes de operadoras de hiperescala e crescimento contínuo de serviços digitais ricos em dados", disse John Dinsdale, analista-chefe do Synergy Research Group. "O problema é que a construção e operação de grandes frotas de data centers consome muito capital. Mesmo as maiores operadoras de data centers tiveram que buscar financiamento externo para que pudessem atingir as metas de crescimento e proteger seus balanços. À medida que o nível de atividade de M&A resultante disparou, praticamente todo o investimento incremental veio de private equity."