O levantamento Pulso 2024 – Experiência Digital: A Evolução dos Serviços Financeiros na América Latina, conduzido pela Topaz, uma das maiores empresas de tecnologia especializada em soluções financeiras digitais da América Latina, em parceria com a Celent, líder em pesquisa e assessoria tecnológica para instituições financeiras em todo o mundo,traz os resultados sobre a percepção das lideranças regionais em relação a diferentes inovações em tecnologia e modelos de negócios e como essas implementações estão impactando o setor de serviços financeiros de diferentes perspectivas para os próximos dois anos. Dentre os principais resultados, 52% dos líderes entrevistados no Brasil planejam implementar Inteligência Artificial na detecção de fraudes em comparação com o resto da região, que prioriza a inovação em IA nos chatbots de atendimento ao cliente (54%). O país também vai investir em aplicativos de IA para avaliação de risco (49%).

O Pulso foi realizado em dezembro de 2023 com 1.079 líderes de diferentes organizações financeiras e de tecnologia de 20 países da região. Cerca de 64% dos entrevistados são de bancos digitais e tradicionais e instituições de microfinanças e 36% são de empresas de tecnologia e fintechs. O estudo explora a inserção do Digital Banking, panorama da evolução da experiência digital nos canais financeiros e planos de implementação de IA e prioridades futuras de investimento em tecnologia.

"Embora o setor financeiro tenha sido transformado pela digitalização nos últimos anos, devido a políticas e estruturas regulatórias de apoio, adoção de internet móvel e uma rápida expansão de serviços digitais, os desafios permanecem, resultando em diferentes prioridades e planos para investimentos futuros em todos os países da região. E é isso o que exploramos em profundidade no Pulso, bem como o poder catalítico da IA na otimização de experiências e jornadas financeiras digitais e as futuras prioridades de investimento em tecnologia", diz Jorge Iglesias, CEO da Topaz.

Os principais resultados da pesquisa Pulso indicam que 80% dos líderes acreditam que seus clientes estão satisfeitos ou muito satisfeitos com os canais digitais – embora o nível seja ligeiramente menor para clientes de empresas de microfinanças do que para instituições bancárias maiores. As campanhas automatizadas são a maior prioridade (38%) para investimentos adicionais, seguido de integração do cliente (35%) e sistemas de prevenção de fraude (27%).

Os planos para desenvolver recursos de IA para atendimento ao cliente e automação de processos em 2024 foram relatados por mais da metade dos entrevistados. Também, a existência de uma rede de pagamentos digitais madura, os níveis de participação bancária e a qualidade da conectividade digital são fatores que impulsionam diferentes prioridades em diferentes países: alguns têm vantagens geográficas ou econômicas e de sistemas bancários robustos para o consumidor. O levantamento reitera que o Brasil tem sido um epicentro de inovação financeira e tecnológica na região há vários anos, abrigando cinco dos dez maiores bancos da América Latina e uma promissora indústria de fintechs também está crescendo no México.

Globalmente, a pesquisa indica que o envolvimento digital do cliente é importante para bancos e empresas de microfinanças. Os bancos têm focado cada vez mais em estratégias de produtos e canais que oferecem suporte à integração fácil, já que a maioria dos latino-americanos acessa a internet com smartphones, e os pagamentos têm sido uma experiência de produto móvel na maioria dos casos de uso.

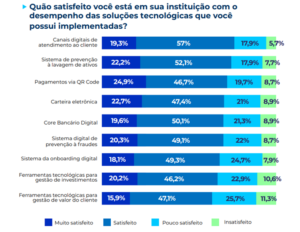

Alta satisfação atual dos clientes

Os entrevistados foram questionados "quão satisfeitos vocês acham que seus clientes estão?" e, como resultado, as respostas são indiretas de satisfação do cliente, em vez de pesquisa direta do sentimento do cliente. Bancos relataram 84% de satisfação; clientes de empresas de tecnologia, 82%, enquanto para cooperativas de crédito/instituições de microfinanças, 78% estão satisfeitos, com um nível de quase 20% de baixa satisfação. A satisfação dos clientes parece ser menor para os clientes de cooperativas de crédito e instituições de microfinanças.

Para a função de onboarding digital, quase um quarto de todos os entrevistados disseram estar insatisfeitos ou apenas ligeiramente satisfeitos com as capacidades de sua instituição.

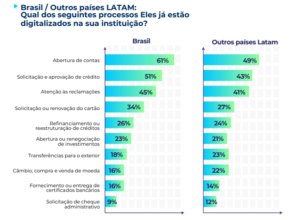

Níveis de digitalização hoje

Como resultado, 51% das empresas pesquisadas afirmaram ter solicitação e aprovação de crédito, seguidas por aberturas de contas digitalizadas (41%) e atendimento às reclamações (39%). Os bancos superaram em muito as instituições menores e outros setores, com 77% deles tendo digitalizado a abertura de contas. Menos da metade (42%) das instituições de microfinanças o fizeram.

Prioridades futuras

A segunda prioridade de investimento para bancos e cooperativas de crédito/instituições de microfinanças são os sistemas de onboarding online, enquanto para as empresas de tecnologia, é a implementação de soluções de atendimento ao cliente em um fluxo "phygital" (equilíbrio entre canais físicos e digitais).

Implementação de IA

Cerca de 60% dos bancos e instituições de microfinanças dizem que se concentrarão em aplicativos de IA para atendimento ao cliente e chatbots, o mais alto de todos os casos de uso de IA. Em países com redes de pagamento digital mais sofisticadas, como o Brasil, espera-se que o foco da inovação em IA priorize a detecção de fraudes, a automação de processos e a avaliação de risco de crédito.

As ferramentas de gestão financeira pessoal são a próxima maior prioridade voltada para o cliente para o avanço da IA, com 22% para bancos e instituições de microfinanças. O Brasil está ligeiramente atrás do resto da LATAM em prioridade de IA para planejamento financeiro.

Globalmente, bancos e instituições de microfinanças já estão adotando recursos generativos de IA em ferramentas de suporte a banqueiros, marketing e desenvolvimento e teste de software, e explorando com cautela casos de uso voltados para o cliente, como bots de bate-papo.

Diferentes prioridades em diferentes países

Os dados da pesquisa mostram que vários países implantaram redes de pagamento digital com altos níveis de adoção pelo consumidor e essas redes são, provavelmente, um dos principais diferenciais das futuras prioridades de digitalização.

O Pix atingiu 133 milhões de usuários cadastrados, realizando mais de 2 bilhões de transações por mês até o fim de 2022. Esse método se junta ao CoDi no México e ao Transferencias 3.0 na Argentina como redes modernas de pagamentos em tempo real destinadas a estimular a carteira digital e a inovação bancária.

Algumas soluções tecnológicas, como prevenção a fraudes e sistemas de onboarding digital, têm maior prioridade no Brasil, assim como os níveis de satisfação com essas ferramentas, a digitalização da abertura de contas, processos de solicitação de crédito e renovações de cartões, em comparação com o restante dos países da América Latina.

O acesso aos serviços bancários varia muito entre os países da região. Comparar as prioridades de investimento digital em países em extremos opostos desse espectro revela diferenças: Brasil, Venezuela e Chile têm três das maiores taxas de adultos bancarizados da região. O Brasil está focado na automação de campanhas, na mensuração do valor do cliente e nos recursos de segmentação como prioridades do top-3. A Venezuela prioriza pagamentos de contas eletrônicas e pagamentos QR. Os entrevistados chilenos classificam a gestão de patrimônio como uma prioridade top 2.

Já no outro extremo, no Peru, onde mais de 40% dos adultos não são bancarizados, Wealth Management e Conversational Banking foram classificados como prioridades 1 e 3, respectivamente. No México, com a maior taxa de adultos desbancarizados da região (54%), as prioridades de investimento são campanhas automatizadas e capacidade de integração.

O caminho para o futuro

Os bancos e as instituições de microfinanças precisarão se concentrar cada vez mais na integração efetiva após a abertura da conta e na melhoria do envolvimento contínuo, para a retenção de clientes.

Além disso, os recursos alimentados por IA oferecem possibilidades para aumentar a integração e o engajamento. Os bancos da LATAM foram mais propensos do que qualquer outra região a informar que planejam lançar novos serviços voltados para o cliente usando IA generativa em 2024.

O estudo Pulso diz que globalmente, a IA generativa provavelmente será implementada em várias ondas: a 1ª onda já está em andamento e inclui ferramentas de assistência bancária, kits de ferramentas de desenvolvimento e teste e geração de conteúdo de marketing. Em seguida, é provável que insights generativos sejam produzidos para apresentação ao cliente, como recursos de gerenciamento financeiro pessoal. Mais tarde, é provável que interfaces conversacionais interajam diretamente com os clientes em tempo real.